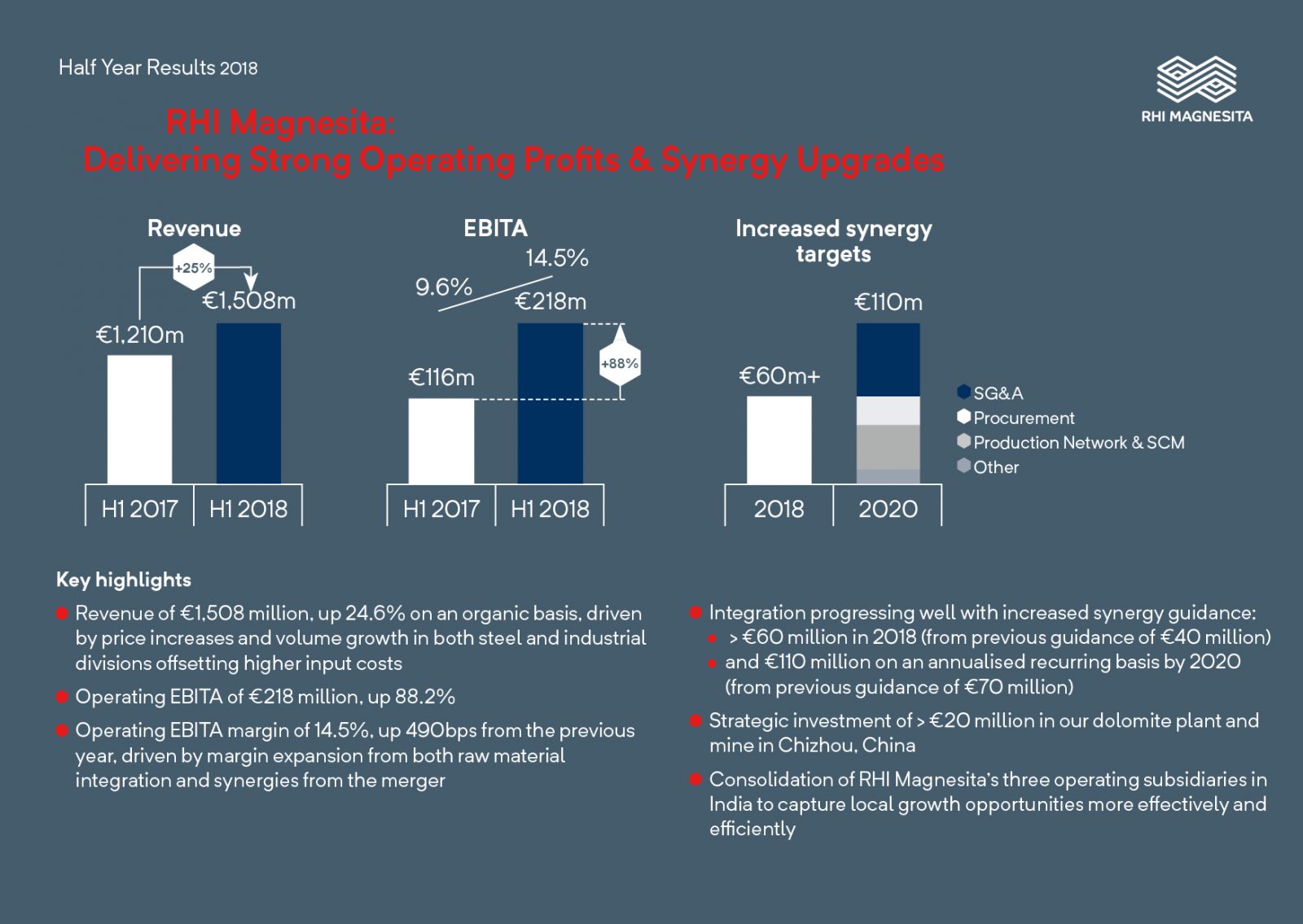

Wien, 16. August 2018 – RHI Magnesita, Weltmarktführer für hochwertige Feuerfestprodukte, gab heute seine ersten Halbjahresergebnisse nach dem Zusammenschluss im Oktober 2017 bekannt. Sie zeigen einen ebenso deutlich positiven Trend wie bereits im zweiten Halbjahr 2017. Die Gründe sind vor allem auf die Vorteile der vertikalen Integration des Konzerns und auf die Synergieeffekte durch den Zusammenschluss zurückzuführen. Preiserhöhungen bestimmten die Umsatzentwicklung und konnten die gestiegenen Rohstoffkosten mehr als kompensieren. Die Umsätze betrugen von Jänner bis Juni 2018 € 1.508 Millionen und lagen damit auf Basis konstanter Wechselkurse um 24,6% über der Vergleichsperiode. Das bereinigte EBITA stieg bei einer bereinigten EBITA-Marge von 14,5% auf Basis konstanter Wechselkurse um fast 90% auf € 218 Millionen.

Die Highlights:

Finanzielle Kennzahlen:

|

Ausgewiesen (Reported) |

Bereinigt1 |

|||||

| Bereinigt | Pro-forma auf Basis konstanter Wechselkurse | |||||

| Financial Summary | H1 2018 | H1 2017 | H1 2018 | H1 2017 | ||

| €m | €m | €m | €m | Veränderung % | ||

| Umsatz | 1,508 | 855 | 1,508 | 1,210 | 24.6% | |

| EBITA | 229 | 64 | 218 | 116 | 88.2% | |

| EBITA-Marge | 15.2% | 7.5% | 14.5% | 9.6% | +490 bps | |

| Gewinn vor ‘Steuern | 97 | |||||

| Gewinn pro Aktie | 1.60 | |||||

| Nettoverschuldung | 741 | |||||

1Weitere Einzelheiten zu den Anpassungen finden Sie im Abschnitt Alternative Performance Measures unter www.ir.rhimagnesita.com

Hinweis: diese Pressemeldung ist eine verkürzte Version. Die vollständige Version inklusive des ungeprüften Konzernzwischenabschluss zum 30.06.2018 finden Sie hier

CEO Stefan Borgas: Starke Nachfrage der Endmärkte, Vorteile der vertikalen Integration und Synergieeffekte

Standbein Österreich mit neuem Headquarter in Wien

RHI Magnesita ist ein internationaler Konzern mit starken Wurzeln in Österreich. Die Verankerung zeigt sich sowohl in der Relevanz der österreichischen Produktionsstandorte für den Konzern, als auch in der erneuten Wahl Wiens als Standort für das Headquarter. Dabei legt RHI Magnesita großen Wert auf die zunehmende Internationalität: Im Unternehmen arbeiten heute mehr als 75 Nationalitäten zusammen, alleine im Headquarter in Wien sind es über zwanzig. Insgesamt verzeichnet das Unternehmen am Standort Österreich einen Mitarbeiterzuwachs.

Nach dem Merger im vergangenen Jahr entschied RHI Magnesita, das alte Hauptquartier am Wienerberg aufzugeben und einen neuen Standort zu suchen. Wenige hundert Meter entfernt, im EURO PLAZA in Wien-Meidling wurde der Konzern fündig. Im Herbst geht der Umzug der Firmenzentrale über die Bühne. Auf die Mitarbeiter wartet im „New Space“ ein Open Office, das den Ansprüchen eines innovativen Weltmarktführers gerecht wird. „Wir haben uns für ein Office-Design entschieden, das unsere offene, kollaborative Unternehmenskultur fördert“, so Stefan Rathausky, Senior Vice President Corporate Communication & Strategic Marketing bei RHI Magnesita. Im Rahmen der Standortinitiative der Stadt Wien wurde der Umzug von der Wirtschaftsagentur Wien der Stadt Wien gefördert. CEO Stefan Borgas schätzt den Wirtschaftsstandort in der Bundeshauptstadt: „Wien ist aufgrund seiner Lebensqualität einer der weltweit führenden Top-Standorte für international ausgerichtete Unternehmen. Dank der Unterstützung der Stadt Wien fiel die Entscheidung, in Wien zu bleiben, sehr leicht.“ Dass Wien die lebenswerteste Stadt der Welt sei, hat nicht nur die Mercer-Studie im März 2018 bereits zum neunten Mal festgestellt. Auch das renommierte Wirtschaftsmagazin Economist veröffentlichte diese Woche sein Ranking, in dem Wien erstmals aus Platz 1 landet.

Integration läuft besser als geplant, neue Synergieprognosen von € 110 Millionen für 2020

In Bezug auf die Integration liegt das Unternehmen über seinen ursprünglichen Plänen und Erwartungen. Die geplanten Integrationsmaßnahmen konnten nicht nur schneller umgesetzt, sondern es wurden auch zusätzliche Chancen identifiziert, die durch detaillierte Implementierungspläne voll unterstützt werden. RHI Magnesita möchte nun Einsparungen von zumindest € 60 Millionen (gegenüber der ursprünglichen Prognose von € 40 Millionen) für 2018 und € 110 Millionen 2020 (gegenüber der ursprünglichen Prognose von € 70 Millionen) für 2020 erreichen. Im Ergebnis des ersten Halbjahres 2018 sind rund € 27 Millionen an Synergien enthalten.

Strategische Meilensteine im ersten Halbjahr: Investitionen in China und Konsolidierung in Indien

Am 26. Juni 2018 kündigte RHI Magnesita eine strategisch bedeutende Investition von über € 20 Millionen im chinesischen Markt, konkret in das Werk Chizhou in der chinesischen Provinz Anhui, an. Der Standort Chizhou beinhaltet eine große Dolomitmine und die Produktion von Rohstoffen sowie Anlagen zur Herstellung hochwertiger Fertigprodukte auf Dolomitbasis. In der Steinfabrik Chizhou, wo der Produktionsbeginn für Anfang 2019 geplant ist, finden bereits erfolgreiche Testläufe statt. Die Rohdolomitmine soll ihren Betrieb Ende 2019 wieder aufnehmen. Am 1. August 2018 gab RHI Magnesita zudem die geplante Fusion ihrer drei indischen Tochterunternehmen bekannt. Damit soll das Geschäft von RHI Magnesita auf dem strategisch wichtigen indischen Markt optimal aufgestellt werden, um Wachstumschancen effektiver und effizienter nutzen zu können, indem die Stärken und Kompetenzen der Gesellschaften gebündelt werden.

Wachstum von 29% in der Stahldivision – mit diversifizierter Produktions- und Kundenbasis gegen Zölle

Das Wachstum der Stahlproduktion verlief mit 4,6 % im Jahresvergleich robust, vor allem in Asien und MEA. Die Lieferungen an Stahlkunden übertrafen die jeweiligen Trends in Nordamerika, Südamerika und Europa. Auch Indien, Mittelamerika und Europa verzeichneten eine starke Geschäftsentwicklung, die Lieferungen stiegen im Berichtszeitraum über 10%, das Umsatzwachstum über 30%.

Insgesamt betrugen die Umsätze der Stahldivision im ersten Halbjahr 2018 € 1.094 Millionen und damit um 29% mehr als im Jahr davor. Das Wachstum ist auf die Outperformance der Lieferungen im ohnehin starken Stahlmarkt zurückzuführen, sowie auf die Preissteigerungen zur Kompensation der Rohstoffinflation. Das Umsatzwachstum wurde außerdem durch verstärktes Cross Selling, sowohl bezüglich der Produkte als auch der geografischen Regionen unterstützt.

Trotz derzeit nicht abschätzbarer Auswirkungen der Handelszölle sieht sich RHI Magnesita vor schwerwiegenden Folgen dieser Entwicklungen geschützt, solange der weltweite Industrie-Output nicht betroffen ist, da das Unternehmen über eine diversifizierte Produkt- und Kundenbasis verfügt. RHI Magnesita betreibt in 16 Ländern auf 4 Kontinenten Produktionswerke und betreut 10.000 Kunden in über 180 Ländern.

Industrial Division: 14% Umsatzsteigerung aufgrund vermehrter Lieferungen an Glaskunden, und Preisanstieg in allen Segmenten

In der Industrial Division bewies das Glassegment eine starke Performance, wobei die Nachfrage bei Projekten in den USA und Polen stieg. Das Segment Nichteisenmetalle entwickelt sich entsprechend den Erwartungen des Managements, doch neue Projekte sind trotz guter Fortschritte bei neuen Kupferprojekten in Afrika und Asien noch nicht angelaufen. Im Bereich EEC (Umwelt, Energie & Chemie) verzeichnet RHI Magnesita eine vermehrte Nachfrage in China, Europa und den GUS-Staaten, wobei zuletzt das Installationsgeschäft anzog. Das Segment Zement/Kalk bleibt infolge der immer noch schwachen Kapazitätsauslastung in China und Brasilien und des Verlusts von Marktanteilen aufgrund der Preisgestaltung unverändert. Das Segment Minerals profitiert von höheren Rohstoffpreisen und Lieferengpässen, die durch die restriktivere Umweltpolitik in China bedingt sind. Das Umsatzwachstum flacht ab, wobei die rege Nachfrage nach Feuerfestprodukten dazu führte, dass das Unternehmen intern vermehrt Rohmaterialien verwendet und somit weniger Rohstoffe für den Verkauf nach außen zur Verfügung standen.

Der Umsatz der Industrial Division im ersten Halbjahr 2018 betrug € 413 Millionen und lag damit 14% höher als im Vorjahr. Die geringeren Lieferungen an Zement/Kalk und niedrigeren Verkäufe im Bereich Minerals wurden durch höhere Lieferungen an Glaskunden und Preiserhöhungen in allen Segmenten überkompensiert.

Verbesserte Working-Capital-Quote

Der operative Cashflow belief sich auf € 136 Millionen, was auf den deutlichen Anstieg des bereinigten EBITA zurückzuführen ist. Die Cash-Conversion-Rate wurde durch die Nachfrage nach Working-Capital in Höhe von € 85 Millionen aufgrund des Umsatzanstiegs von 25% gegenüber den Pro-forma-Zahlen des ersten Halbjahres 2017 gebremst. Trotzdem verbesserte sich die Working-Capital-Quote von 22,2% im Dezember 2017 auf 21,4% im Juni 2018, weil die strikte Forderungskontrolle und Fortschritte in der Kreditorenstrategie den Inflationseffekt bei den Rohmaterial- und Fertigwarenbeständen mehr als ausgleichen konnten.

Stärkere Finanzposition: Die Nettoverschuldung konnte von 1,9x auf 1,6x bereinigtes Pro-forma-EBITDA reduziert werden

Die Finanzposition verbessert sich weiter und das Deleveraging-Profil des Unternehmens wird dank der Verbesserung des operativen Ergebnisses, der Synergien und der Reduzierung der Zinsaufwendungen gestärkt.

Die Verbesserung der Nettoverschuldungsquote ist hauptsächlich auf die Verbesserung des LTM (Last Twelve Months)-EBITDA, aber auch auf den Rückgang der Nettoverschuldung im Berichtszeitraum zurückzuführen. Die Nettoverschuldung wird trotz der einmaligen Working-Capital Nachfrage und des Mark-to-Market-Effekts bei den US-Dollar-Verbindlichkeiten planmäßig weiter reduziert.

Im Zuge des Plans des Unternehmens zur Neupositionierung seiner Kapitalstruktur und um der verbesserten Finanzlage Rechnung zu tragen, hat das Unternehmen am 3. August 2018 erfolgreich einen neuen unbesicherten fünfjährigen Kredit in Höhe von US$ 600 Millionen und eine revolvierende Kreditfazilität in mehreren Währungen mit einem Konsortium aus zehn internationalen Banken aufgenommen.

Die Mittel aus der neuen Fazilität werden zur vollständigen Rückzahlung der ausstehenden Perpetual Bonds von Magnesita und zur Vorauszahlung anderer kurzfristiger Fazilitäten verwendet, was zu erheblichen Zinsersparnissen führen wird. Das neue Laufzeitdarlehen gibt dem Unternehmen Flexibilität und Liquidität zur Verfolgung seiner langfristigen Strategie.

Neue Dividendenpolitik soll im Laufe des Jahres kommuniziert werden – keine Interimsdividende

Der Verwaltungsrat von RHI Magnesita ist überzeugt, dass eine klare und konsistente Dividendenpolitik für die Aktionäre wichtig ist. Deshalb beabsichtigt das Unternehmen, eine Dividendenpolitik zu verfolgen, die dem Status eines an der London Stock Exchange gelisteten Industrieunternehmens entspricht. Die Dividendenpolitik soll im Laufe des Jahres Jahr nach Abschluss des Integrated Tender Offer (ITO) von Magnesita bekannt gegeben werden. RHI Magnesita verzichtet in diesem Jahr wie bereits in den Vorjahren auf eine Interimsdividende.

Ausblick: Unveränderte Erwartungen des Managements für das Gesamtjahr

Die starke Performance des ersten Quartals 2018 hat sich fortgesetzt und das Geschäft zeigt im ersten Halbjahr 2018 eine positive Entwicklung, unterstützt durch die anhaltend starke Nachfrage aus den Endmärkten, durch Rohstoffintegration und die Realisierung von Synergien.

Seit dem ersten Quartal hat sich der Gegenwind bei den Währungen leicht verringert, wobei der US-Dollar gegenüber dem Euro und dem chinesischen Yuan an Wert gewonnen hat. Umsatz- und Gewinnwachstum des Konzerns im 1. Halbjahr 2018 waren höher als von der Gesellschaft für das gesamte Geschäftsjahr erwartet, weil bereits im 2. Halbjahr 2017 bessere Marktbedingungen ebenso spürbar waren wie einige Auswirkungen der Rohstoffinflation auf Umsätze und Margen. Das Management geht davon aus, dass die Rohstoffpreise auch im 2. Halbjahr auf ihrem derzeit hohen Niveau bleiben. Insgesamt bleiben die Erwartungen des Managements für das operative Ergebnis des Gesamtjahres gleich.

Über RHI Magnesita

RHI Magnesita ist Weltmarktführer für hochwertige Feuerfestprodukte, Systemlösungen und Serviceleistungen. Das macht RHI Magnesita unverzichtbar für industrielle Hochtemperaturprozesse über 1200 °C in der Stahl-, Zement-, Glas- oder Nichteisenmetallindustrie.

Mit einer vertikal integrierten Wertschöpfungskette vom Rohstoff bis zum Feuerfestprodukt bedient RHI Magnesita mehr als 10.000 Kunden in nahezu allen Ländern weltweit. Mit über 14.000 Mitarbeiterinnen und Mitarbeitern in 35 Hauptproduktionswerken sowie mehr als 70 Vertriebsstandorten weist das Unternehmen eine beispiellose geografische Vielfalt auf.

RHI Magnesita notiert an der Londoner Börse unter RHIM und ist Bestandteil des FTSE 250 Index. Die Aktie ist außerdem im Global-Market-Segment der Wiener Börse handelbar. Das kombinierte Unternehmen erwirtschaftete im Geschäftsjahr 2017 einen Pro-Forma-Umsatz von € 2,7 Milliarden.

Die Langversion sowie weitere Informationen finden Sie auf www.rhimagnesita.com

Rückfragehinweis:

RHI Magnesita N.V.

Stefan Rathausky, Senior VP Corporate Communications

Tel +43 50213-6059

E-Mail: stefan.rathausky@rhimagnesita.com